サラリーマンの人が不動産投資を行っている場合、不動産所得は雑所得になるため、本業のサラリーマン給与と合算されて総合課税となる。

サラリーマンは所得税・住民税は給与から源泉徴収されているため、あまり意識したことがある人は少ないとは思うが、給与所得に応じた累進課税であり、不動産所得には高い税率が適用されてしまうのである。

また確定申告をしていない人でも、年間で不動産所得が20万円以上ある場合には、確定申告が必要になるが、不動産は減価償却費など、現金の支出を伴わない経費もあり、非常に複雑なので注意が必要だ。

それではサラリーマン不動産投資家の税金や確定申告について掘り下げてみていこうと思う。

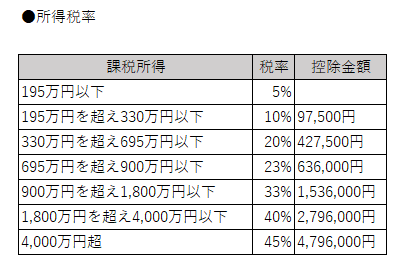

所得税の計算方法

サラリーマンをはじめとした個人の所得税は以下の税率で計算される。

まずサラリーマンの場合は、給与明細に所得税や住民税などが控除される前の金額が記載されており(いわゆる額面)、これを「給与収入」という。

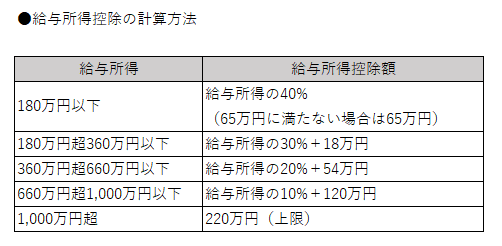

「給与収入」から「給与所得控除」を引いたものが「給与所得」となる。「給与所得控除」とは、サラリーマンとしての必要経費であり、一定の金額が控除されているのだが、これは知らなかった人も多かっただろう。

「給与所得控除」は以下の通り。

この「給与所得」から配偶者控除や保険料などの控除したものが「課税所得」となり、この「課税所得」に対して最初の表の税率で課税されることとなる。

「控除額」があるのは、たとえば「課税所得」が330万円の人の場合、195万円までは税率5%、195万円超から330万円までは税率10%が適用されるため、その税率の差が「控除額」となっている。

これはあくまで所得税の金額を計算されるものであって、別途「給与収入」に関わらず住民税が10%徴収される。

そのため最高税率は55%(所得税45%+住民税10%)となる。

不動産所得に対する所得税の計算方法

ではサラリーマンの税金にいて理解したところで、「不動産所得」がある人の税率を見ていこうと思う。

「不動産所得」には控除などはなく、「課税所得」にそのまま合算されるため、累進課税の高い税率が適用されることとなる。

たとえば、「課税所得」が695万円のサラリーマンが100万円の「不動産所得」がある人の場合を考えていこう。

サラリーマン単独での所得税は962,500円(695万円 X 20% - 427,500円)となる。

一方で「不動産所得」を含めた「課税所得」は795万円なので、所得税は1,192,500円(795万円 X 23% - 636,000円)となる。

その差は23万円で「不動産所得」適用される税率は23%。「給与所得」のみであれば税率は20%であったが、累進課税のため「不動産所得」に対しては高い税率が適用されていることがわかるだろう。

不動産所得の計算方法

「不動産所得」を計算するには、家賃などの収入から銀行返済のローン部分、管理手数料、固定資産税、原状回復費用、減価償却費などさまざまな費用を差し引いて算出される。

サラリーマンは所得税と住民税は源泉徴収されており、意識したことが無い人が多いと思われるため、税金の計算には不慣れなことが多いので注意が必要だ。

普段確定申告をしていない人は「不動産所得」が20万円以上ある人は確定申告をして納税する必要があるので、忘れないようにしてほしい。

他に副業の収入などがあり、確定申告をしている場合には、「不動産所得」が1円でもあれば確定申告に含める必要がある。

まとめ

サラリーマンが不動産投資を行う場合、給与所得と合算されて累進課税となるため、不動産所得に対しては高い税率が適用される。

一方で、不動産所得がマイナスの場合には、給与所得で支払っている所得税と住民税の還付を受けることができる。

不動産所得がある人は確定申告をする必要があるため、忘れないように対応するようにしよう。

<こんな記事も読まれています>

⇒【サラリーマンが「青色申告」をする基準】

⇒【会社設立・法人化を検討するタイミング】

⇒【サラリーマンの不動産投資はどこまでが経費?】

⇒【不動産投資の節税効果は本当?】

⇒【銀行融資と税金の関連性とは?】

⇒【不正融資に巻き込まれないための注意点】

⇒【不動産投資はリスクが高く危険?】

⇒【不動産投資の知識で住居費・家賃を節約】

⇒【サブリースの騙される理由、罠や落とし穴】

⇒【不動産投資を始めるのに必要な資金は?】

この記事へのコメントはありません。