「プレミアムバリューバンク」新潟市RC11%超の不動産物件の収支計算の実例。フルローン、オーバーローン、スルガ銀行想定でキャッシュフローは出るのか?

一棟ものの収益不動産を扱う「プレミアムバリューバンク」。

不動産業界の中では取扱い物件数も多く、大手の部類に入る不動産業者であるため、名前くらいは聞いたことあるという人も多いことだろう。

ここでは「プレミアムバリューバンク」が取扱い物件の、収益計算をやっていきたいと思う。

⇒【サラリーマンが不動産投資で好条件の融資を受ける方法やテクニック】

目次

「プレミアムバリューバンク」が紹介する物件の概要とは?

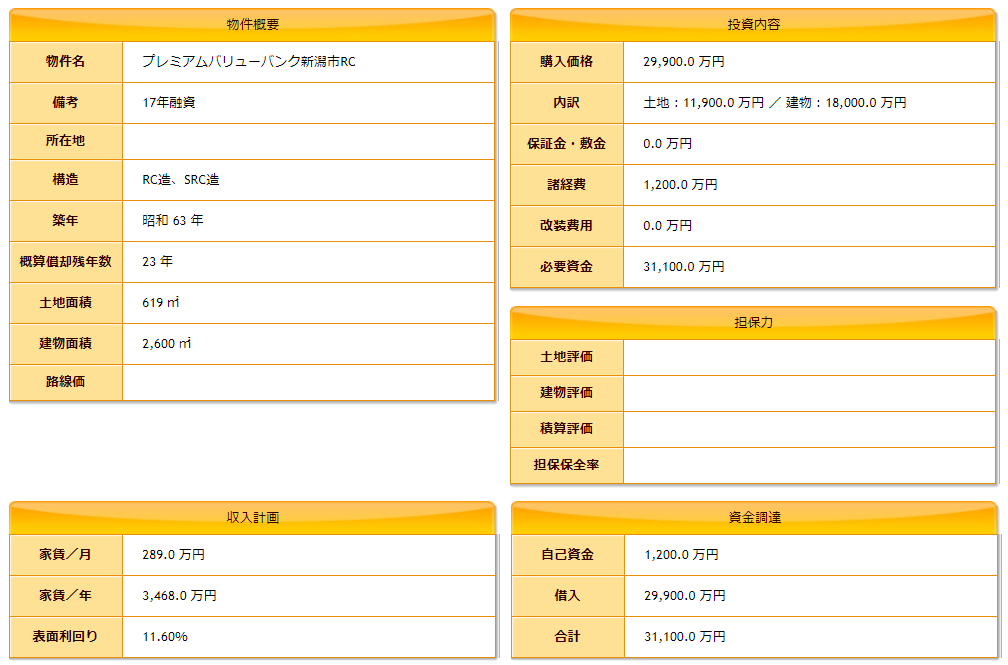

「プレミアムバリューバンク」取扱いの新潟市の不動産物件概要は以下の通り。

仲介手数料ゼロとなっているので「プレミアムバリューバンク」が売主の物件。

また空室部分の家賃保証付きとあるので、購入時から満室想定の家賃収入を得ることができる。

物件種別 :1棟マンション

価格 :29,900万円(税込)

所在地 :新潟市江南区西町

築年 :昭和63年3月(築30年)

構造 :鉄骨鉄筋コンクリート造(SRC)

満室年収 :約3,467万円

想定利回り :11.60%

土地面積 :619.00㎡

建物面積 :2604.50㎡

間取 :1LDK×46戸

その他 :空室部分の家賃保証付

仲介手数料ゼロ

⇒【銀行融資を活用したサラリーマンにおすすめの不動産投資方法とは?】

耐用年数内の融資期間17年、フルローン、金利2.5%の場合の収支計画は?

それでは「マネログ」を使ってこの物件の35年間の計算を行っていきたいと思う。

購入価格は2億9,900万円、土地建物の内訳は地方なので40%/60%で丸めて1億1,900万円/1億8,000万円。

仲介手数料なしのため、諸経費(不動産取得税、登録免許料など)は約4%の1,200万円とする。

必要資金は購入価格と諸経費合計の3億1,100万円。

融資はフルローン前提で金額は2億9,900万円、自己資金は1,200万円とする。

融資期間は耐用年数内の17年、金利は2.5%とする。

空室率は10%で、3年ごとに家賃は1%ずつ下落するものとする。

不動産管理会社手数料は5%、その他のランニングコストは月20万円とする。

売却時のキャップレート(利回り)は13.0%とする。

税金は個人所得が700万円として試算。

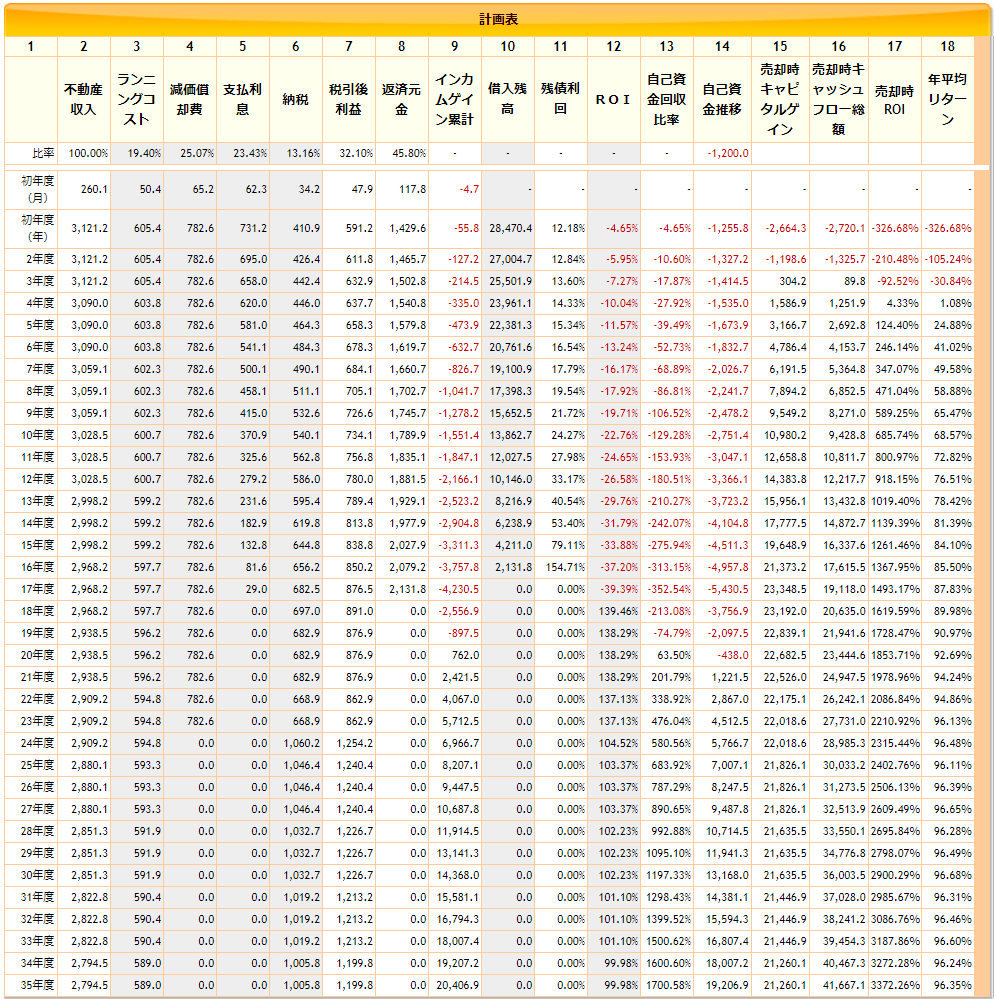

それでは35年間の収支計画を見ていこう。単位は万円。

まず1年目のインカムゲイン累計(キャッシュフロー)は▲55.8万円の赤字。初年度の納税は410.9万円であり、登録免許税、不動産取得税の諸経費が経費となるため、納税金額が少なくなってかろうじてプラスに転じる可能性はあるだろう。

しかしながら2年目以降は諸経費が無くなるため、インカムゲイン累計はそのままマイナス。自己資金推移もマイナスのままで、この物件は持ち続ければマイナスが膨らんでいく物件である。

キャッシュフローがプラスとなるシナリオは銀行返済が完了する18年目以降で、19年目からはインカムゲイン累計はプラスに転じている。ただ、17年目までに累計で4,230万円の赤字を出しているため、ここまで持ち続けるというのは現実的ではないだろう。

この物件を黒字で乗り切るためには、3年目以降に表面利回り(売却時キャップレート)13%以下で売却するケース。3年目に売却すれば売却時キャピタルゲインは304万円で、売却時キャッシュフロー総額は89万円となる。

これが正攻法でやった場合の、収支計画となる。

⇒【サラリーマンが不動産投資で利益を上げる仕組み・方法を解説】

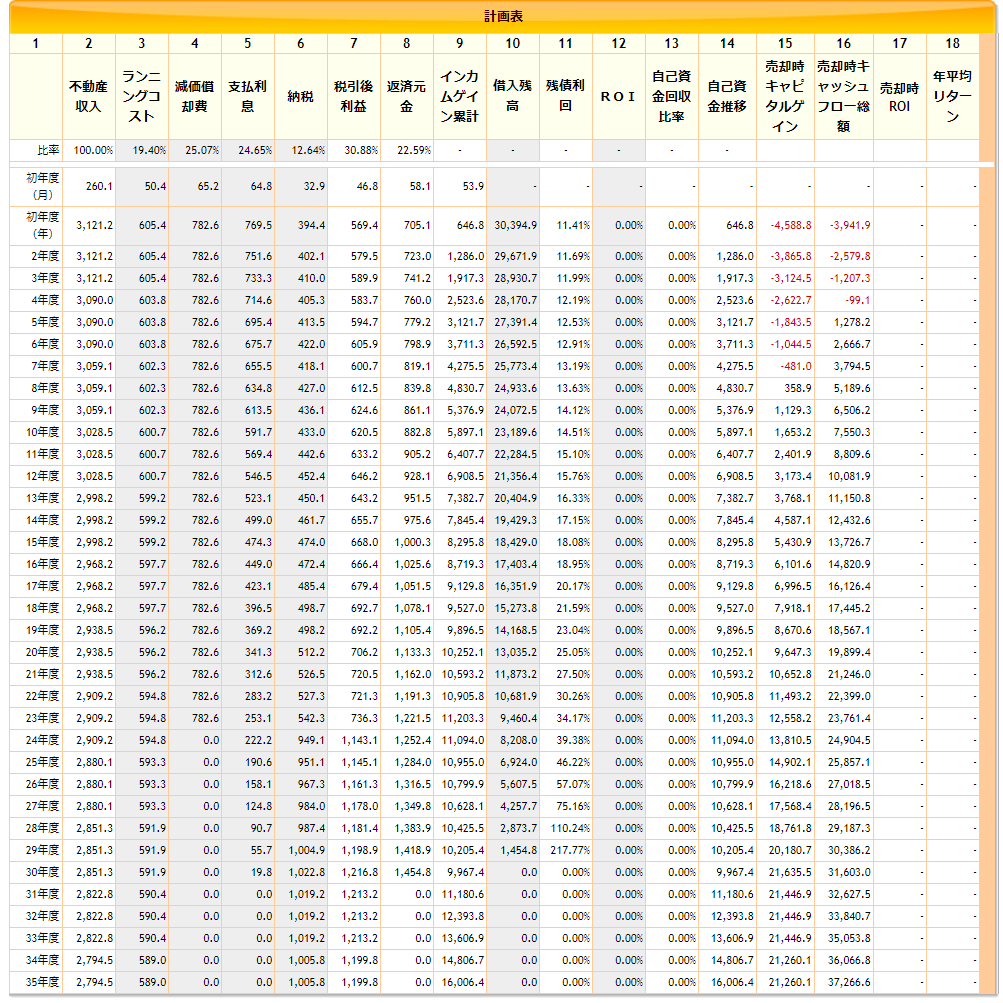

耐用年数超え融資期間30年、オーバーローン、金利2.5%の場合の収支計算は?

では融資期間を耐用年数越えの30年間、フルローンの場合の収支計画を見ていこうと思う。現在オーバーローンの融資が可能かはわからないが、「プレミアムバリューバンク」はこの収支計画をベースに話してくる可能性は高いだろう。

初年度のインカムゲイン累計は646万円と、融資期間を延ばすことで物件価格の2%強のキャッシュフローを生み出すことが可能となる。

インカムゲイン累計は順調に増え続け、減価償却が切れる24年目にはじめて減少に転じ、デッドクロスを起こしている。

この収支計算であればキャッシュフローは増やし続けることは可能であるが、耐用年数を大きく超えて融資を受けているため、信用棄損を起こして今後の融資は難しくなるだろう。

⇒【銀行融資二重契約オーバーローンについてわかりやすく解説】

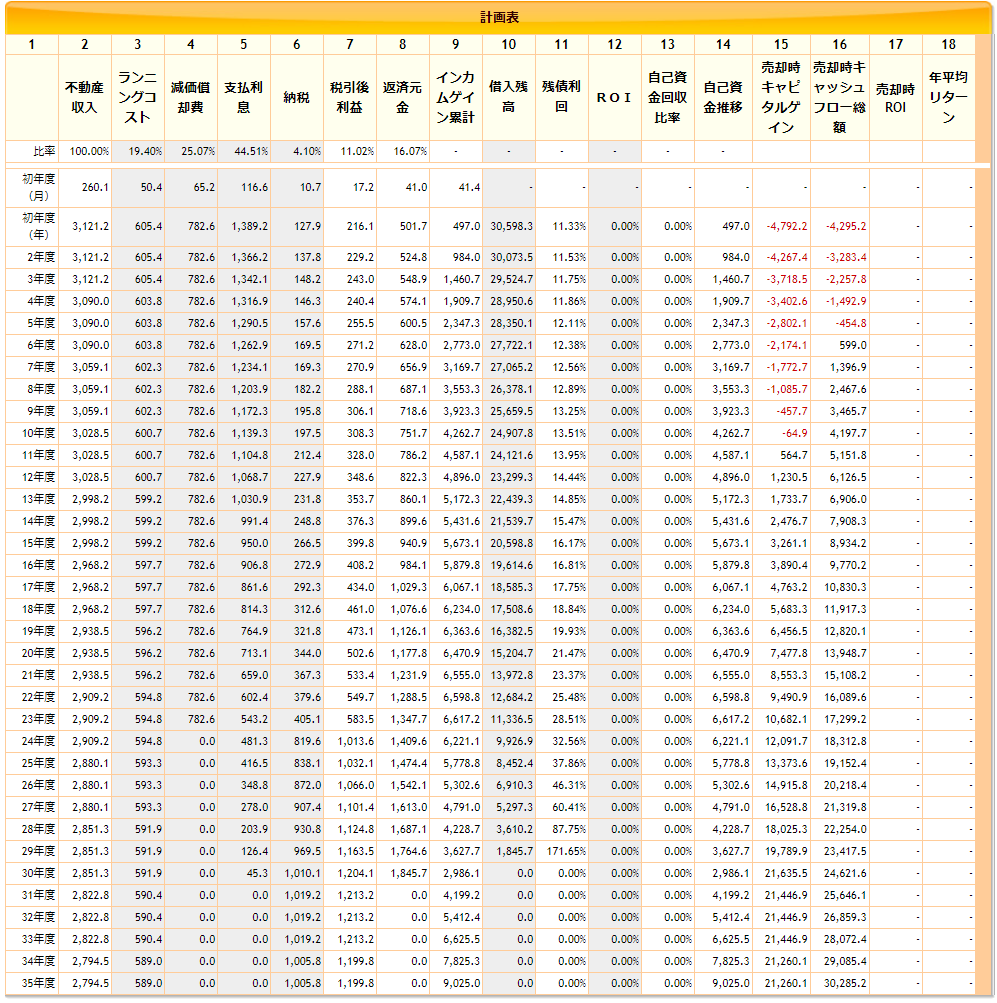

【スルガ銀行想定】耐用年数超えの融資期間30年、オーバーローン、金利4.5%の場合の収支計画は?

最後にスルガ銀行想定の融資期間30年、オーバーローン、金利4.5%の収支計画を見ていこうと思う。

初年度のインカムゲイン累計は497万円と、融資期間を延ばすことで物件価格2%弱のキャッシュフローを生み出すことができている。

インカムゲイン累計は順調に増え続け、減価償却が切れる24年目にはじめて減少に転じ、デッドクロスを起こしている。ただ金利2.5%のケースと比較すると、インカムゲイン累計の増え方が少ないのがわかるだろう。

かつてのスルガ銀行の融資条件であれば、表面利回り11%を超えてくれば計算上のキャッシュフローはプラスとなる。

しかしながらこちらも信用棄損を起こして、追加の融資は難しくなってしまう。

「プレミアムバリューバンク」新潟市RC11%超の不動産物件の収支計算の実例まとめ

以上みてきたように、耐用年数期間内に融資期間を設定する正攻法のやり方だと、キャッシュフローは出ずに、破綻することになるだろう。

しかしながら融資期間を30年とすれば、キャッシュフローが出ているように見せることは可能となり、「プレミアムバリューバンク」はこのやり方で優良物件という進め方をしてくるだろう。

またかつてのスルガ銀行の条件でも、キャッシュフローを出すことは可能となっている。

だが融資期間30年は耐用年数を大きく超えてしまうため、信用棄損を起こしてその後の融資が難しくなってしまうので、その点は理解して進める必要がある。

<こんな記事も読まれています>

⇒【不動産収益計算アプリ「マネログ」の使い方を解説】

⇒【スルガ銀行金利交渉のチャンス?不適切融資1兆円】

⇒【スルガ銀行不適切融資は1兆円では済まない!?】

⇒【スルガ銀行、抱き合わせ融資で独占禁止法違反?】

⇒【「わひこ」の評判や特徴は?】

⇒【サラリーマンの不動産投資の始め方とは?書籍・セミナーをどのように活用すべきか?】

⇒【地方高利回り不動産購入のポイントを解説】

⇒【建物相当分の消費税還付の最新の方法をわかりやすく解説】

⇒【不動産投資の減価償却費の詳細をわかりやすく解説】

⇒【不動産投資で建物価格の割合を大きくした方が良い理由とは?】

⇒【家賃・契約更新料交渉の方法や可能性をわかりやすく解説】

⇒【築古戸建投資法のメリット・デメリットを解説】

⇒【不動産管理会社の業務内容や手数料相場について解説】

この記事へのコメントはありません。